为主(主要用来生产老抽,客户是各大知名酱油企业),后开始慢慢地开始生产自有品牌的

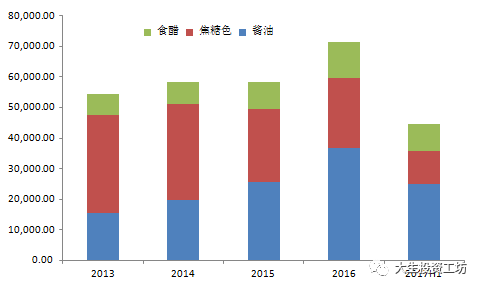

公司近几年产品结构如下图所示。高毛利的调味品(酱油、醋)比例一直上升,焦糖色占比逐步缩小。

尽管公司是西部“最大”,但是在整个行业,公司仍是一个不折不扣的“小兄弟”。以核心产品酱油为例,公司的市场占有率仅占1%左右。2016年海天销售了148万吨酱油,而千禾只有7万吨多一点,不及海天的零头。

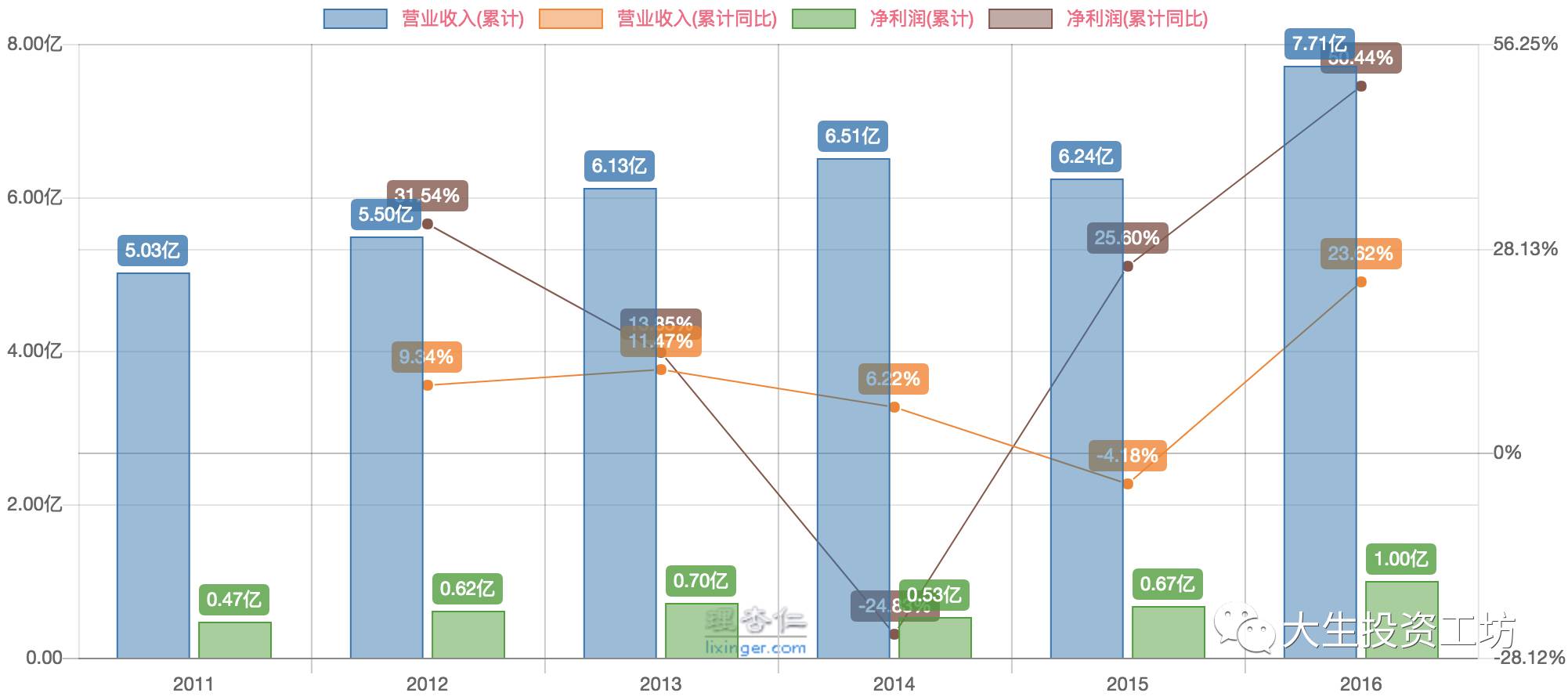

上市之前公司营收增速一直不温不火,16年上市后,营收开始加速增长,净利润更是增幅明显扩大。近年来公司产品结构持续优化,盈利能力明显提升。今年公司前三季度归母净利润0.98亿元,秒杀众多新兴起的产业的高成长股。

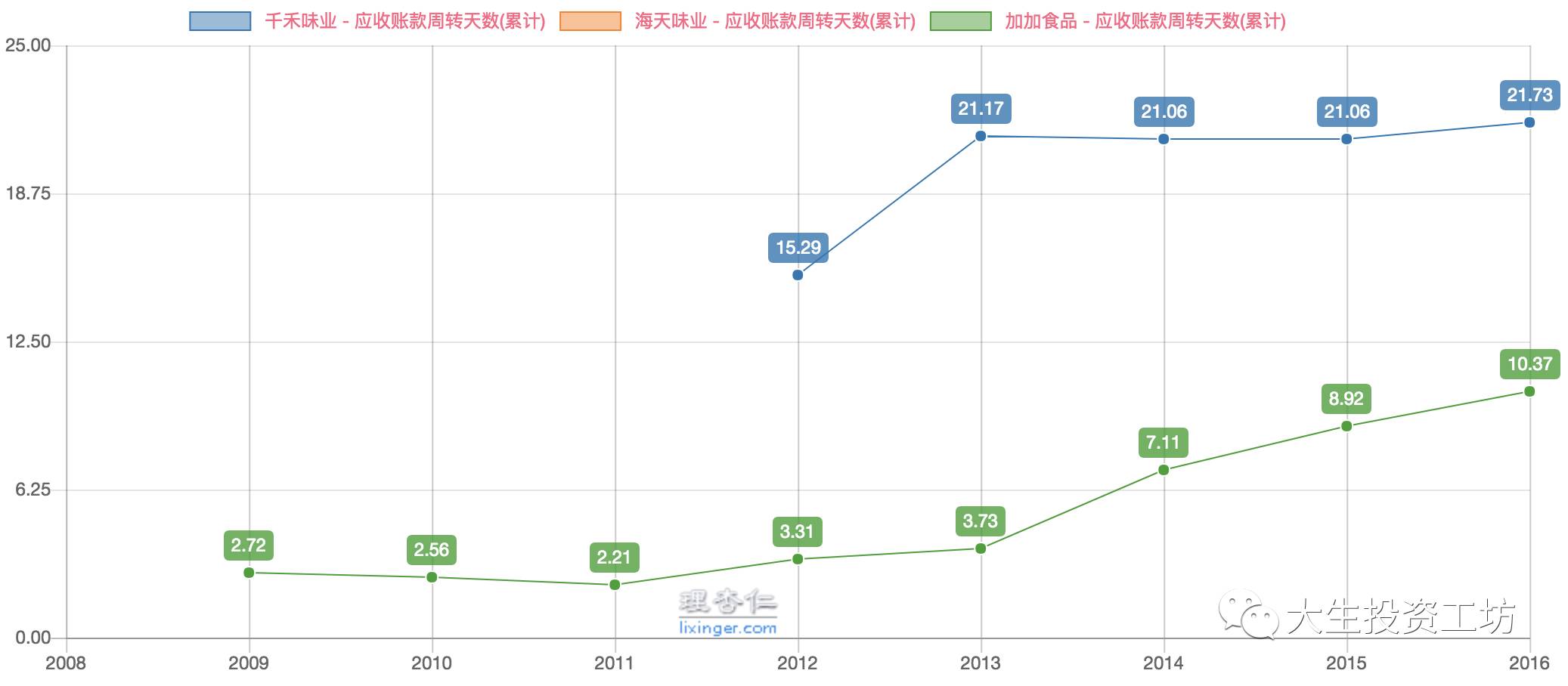

销售收入增长的同时,应收账款也有增长,好在,应收账款周转天数变化不大,不过,在三家“酱油”企业里面,千禾对应收对控制是最差的,没有应收账款的海天就不用说了,加加也比他强,这可能是后入者的代价吧。新来的,总得给经销商点甜头吧。

公司现金流总体还算不错,经营活动现金流量净额基本能和公司净利润匹配,上市后,公司开始明显扩张,投资现金支出大幅增加。

具体到核心产品酱油,几家上市公司的酱油销售额都保持了正增速。在行业增速8%左右的背景下,前两位海天、厨邦20%左右的增速明显高于行业中等水准;而加加虽然也维持了正增速但总体表现比较平庸;千禾味业则是异军突起,同比增速超过5成,这也是他最大的看点。

行业龙头海天有着超强的渠道掌控力,酱油产品基本上涵盖了各个层次,其它巨头也是虎视眈眈,想要正面突围,显然不现实也不睿智。千禾采取了差异化的竞争策略。

产品端:抓住消费升级带来的产业红利,迎合主流花钱的那群人80、90后需求,将产品定位为中高端市场,其中主推的“有机”、“头道原香”系列更是以零添加、高氨基酸含量为卖点。公司的五谷陈醋以及糯米香醋也成为爆品。据统计,2017年1-6月糯米香醋的销售量同比增长高达123.35%。

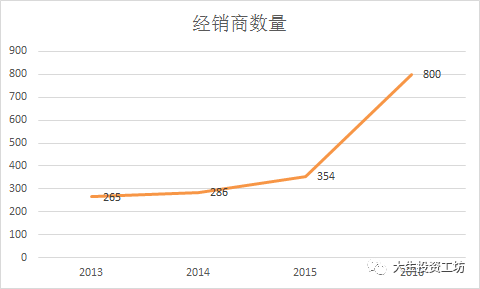

渠道端:公司采取“自上而下、高举高打”策略,以一线城市为中心,逐步向二三线年的时候,公司就与上海汇鲜堂签订了10年的经销合同,2014年起,后者就一直是千禾第一大客户,借助后者渠道的优势,千禾成功打入华东市场,并从始至终保持着稳定的增长。千禾在华北市场表现也不错,直观的感受,千禾去年刚上市的时候,爱财君在北京的超市中很少看到千禾,即使看到也只有个别产品,而现在几乎大部分超市都能在显著的位置看到千禾。千禾上市的时候,募投项目之一就是营销网络建设,经销商数量的大幅度的提高,也伴随着公司业绩的高增长。

重视网销渠道:80、90后慢慢的变成了消费主力。对于商家来说网络不仅是商品重要的销售经营渠道,更是扩大品牌影响力的重要阵地。这方面千禾做的很不错。千禾味业双十一战报

尽管千禾的行业地位远不及海天、厨邦等龙头。但网销渠道的优异表现,反应出公司在品牌建设方面取得的进步。“绿色”、“健康”、“零添加”等慢慢的变成为千禾的标签。“千禾”品牌的影响力在主流消费群体中正逐渐扩大。

伴随着公司品牌影响力的扩大,公司面临产能瓶颈。 2016 年公司的酱油和醋类产品的产能利用率分别达到 106.12%和 118.22%。 今年募投项目的达产能够大大缓解公司产能不足的压力,目前,

。为了满足长期发展的需求,公司于 2017 年 3 月发行可转换公司债券预案,拟发行资金总额不超过 3.56 亿元用于“

”的建设,其中酱油 20 万吨、醋类 5 万吨, 拟分为两期四年进行建设,预计第一期产能将于 2018 年底投产。同时 2016 年 9 月公司投资建设年产 5 万吨料酒项目,预计将于 2017 年 10 月竣工投产。 预计到 2020 年 25 万吨项目完全投产后,公司的调味品产能将达到 50 万吨,包括酱油产能 32 万吨、醋类产能 13 万吨、料酒产能 5 万吨。

在销售方面,公司全力突破上海、北京、深圳等一线城市,强化一线城市的品牌旗帜,形成自上而下的品牌扩张。 上市以后公司开始加大对北京市场的开拓,并且 2017 年有望完成全国百强县的市场销售网络建设。

占据调味品半壁江山的餐饮渠道,公司也试图有所作为, 2016 年开始针对餐饮连锁类如西贝,以及工厂包括三全、思念和今麦郎等进行供货。

公司上市不到两年,基本上还是一只次新股。公司上市时,新股水位较高,不可避免经历了爆炒。好在公司快速地增长的业绩逐步消化了估值压力,尽管公司的静态估值依然不低,不过公司业绩基数较低,成长性突出,依然需要我们来关注。今天收盘,公司股票价格19.73,动态PE47.63,公司估值如果能再降低一点就更好了!

值得一提的是:今年8月,千禾针对核心团队推出了股权激励,以公司2016年营收为基数,2017年至2020年营收增长率分别不低于20%、40%、70%和100%;或者以公司2016年净利润为基数,2017年至2020年净利润增长率分别不低于50%、80%、150%和220%。爱财君认为这个方案还算比较有诚意。公司高层在不同场合对完成业绩目标,打造高端酱油第一品牌信心满满。

公司品牌定位高端,采取差异化竞争策略,迎合主流花钱的那群人需求,业绩增长强劲。目前来看,品牌塑造和渠道建设正走在一条正确的道路上。

(2)占据市场占有率半壁江山的餐饮渠道,海天牢牢掌控了百分之六十的份额,这部分市场,粘性较强,千禾虽然也在积极努力,但是取得重大突破的可能不是很大,毕竟餐饮渠道不需要那么多高端产品。

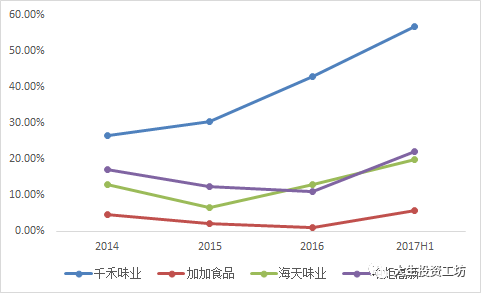

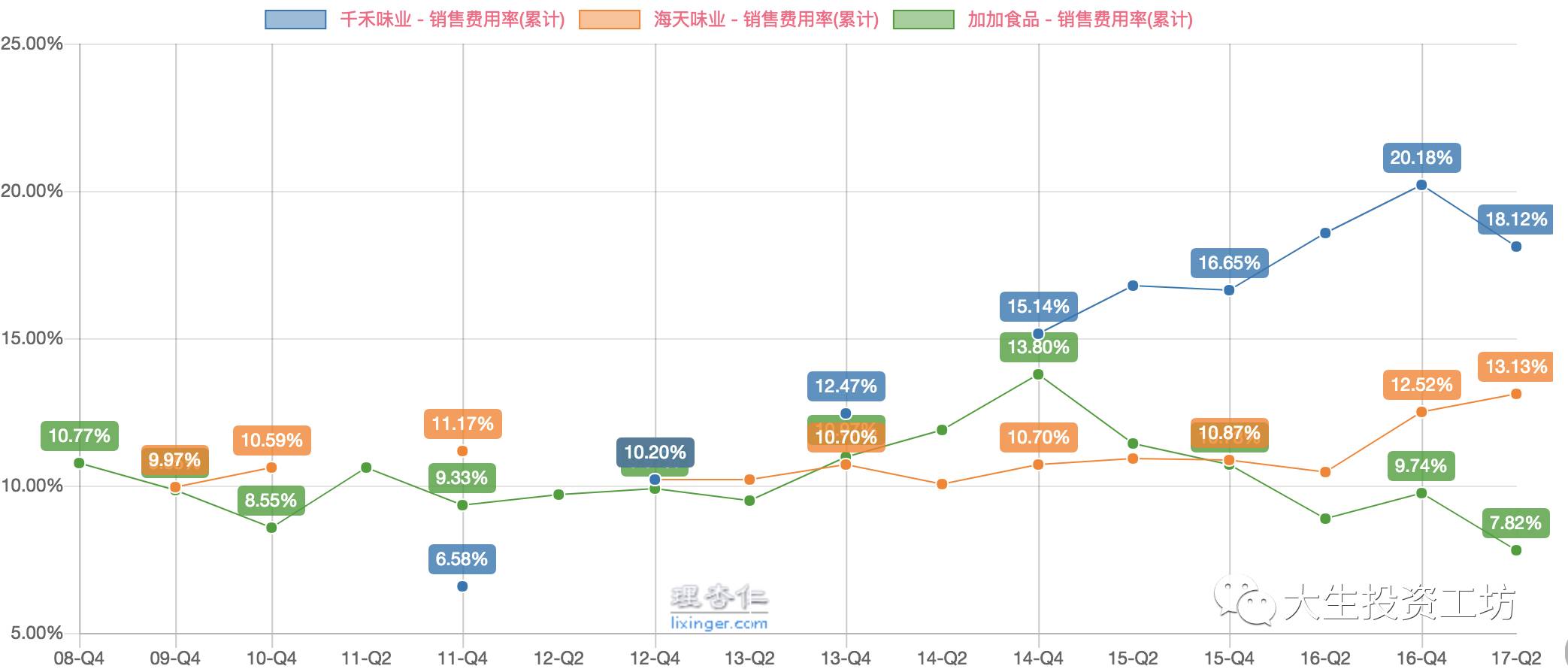

(3)零售渠道的特点是粘性不强,品牌的塑造和渠道的建设需要持续的投入,这两年,公司在这方面下了血本。三家“酱油”企业,千禾的销售费用最为激进。

公司作为调味品行业的后起之秀,与行业龙头海天味业相比,差距是全方位的。当然这种差距也体现在业绩基数和市值上,

的经营策略,为公司带来了想象空间,千禾酱油的市场占有率是百分之一,数年后提高到百分之五呢?顺便推广一下千禾的产品,不像市面是大部分酱油主要靠味精提鲜,千禾零添加、有机酱油,您值得拥有。1212活动,88-20,再叠加99-20,优惠力度比较大,爱财君刚下了一单。话说,这是第我们第二次推广产品了,上次分析乐视,我们推荐了乐视电视,因为,真的是在赔钱卖。

最后,回应一下网友@西北以北对广誉远的提问,此公司业绩太过波动,我们没单独分析,把看年报的一些观感做一个简单总结,希望有帮助。

1、收入增长对销售费用的投入依赖较大,公司2016年业绩大幅度增长,销售费用基本上也是同比增长,2017年的情况也类似,好在,销售费用率基本保持了稳定,花了钱,挣到了更多的钱。

2、利润质量一般,公司的应收账款、应收票据,均大幅度增长,2017年Q3,应收账款已达到将近7亿,应收增加的结果,公司经营活动现金流常年为负,利润的含金量低,造血能力比较差。

总体感觉,公司经营策略比较激进,通过大幅度的增加销售费用和欠账铺货去打开市场,当然,可能会成功,只是,相对而言,风险比较大。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。